こんにちは。現役インフォプレナーのジルです。

これまでのFX考察は以下からご覧ください。

※本記事に記載しているのは、あくまで私が行ってきたFX戦略の「一部」であり、「一つの考え方」になっていますので、あくまで参考のためにご参照ください。なお、当情報の影響で万が一あなたの投資活動で損害が発生したとしても、一切責任は負いかねることをご了承ください。

経済指標を使いこなす

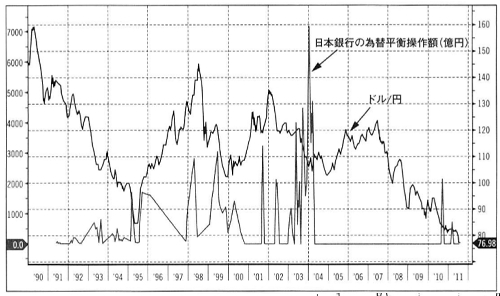

為替介入があった場合の対処について

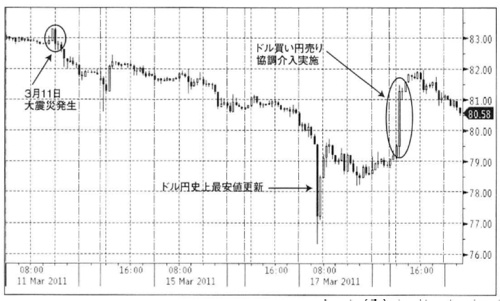

2011年3月11日の東日本大震災直後、ドル円は1995年4月の最安値79円75銭を下回り、76円25銭をつけました。

急激な円高を受けて、当局は2011年3月18日に米国と欧州と協力し、ドル買い円売りの協調介入を行いました。

介入には2つのタイプ「単独介入」と「協調介入」がありますが、単独の場合は失敗することが多く、介入後は反発的な動きが再び強くなります。

たとえばスイスの中央銀行は、過去にスイスフランの売却のみに繰り返し完読介入してきました。

これは、ユーロの下落によりスイスフランが上昇したためです。

しかし一時的な効果はあったものの中長期的には何の効果も示さず、スイスフランはドルとユーロに対して高値を維持し続けました。

むしろ市場は介入でスイスフランが売られたところを狙って買いを入れるといった状況に陥りました。

為替介入をすることの意味って?

単独・協調を問わず為替市場へ介入する目的というのは、いわゆる「スムージングオペレーション」であり、本来自国通貨の乱高下に対して強制的に振幅を小さくさせることを狙っての事です。

このことから単独の介入は一時的な効果しかないと考えることができます。

もちろん、毎日大量の介入を行う事で市場の需給バランスを調整する方法もありますが、実際には限界があるのです。

一方で震災直後の協調介入の場合、G7諸国は円高を止めるために協力するといった強力なメッセージを発したため、市場への影響は単独よりもはるかに大きい効果がありました。

ただし協調介入は、特定の通貨に対する投機的な攻撃を開始し、世界の金融市場を不安定化させる明確な理由がない限り滅多に行われません。

今回のドル円での協同的介入は、日本の前例のない地震とドル円市場の強化に起因したものと思われます。

なぜなら急激な円高は、日本経済だけでなく世界中にマイナスの影響を与えるという懸念があったからです。

しかしそうであれば、日本の地震の影響が薄れてきたときには、再び円高に向かうことも考えられます。

結果的にドル円は85円レベルに戻されましたが、4か月も経たないうちに再び80円を下回る状況となりました。

過去の介入を見ると、流れに反する介入、または為替レートを特定のレベルに引き上げようとする介入はほとんど失敗しています。

流れに反する介入は一時的な影響を与える可能性はあるものの、最終的には失敗する傾向にあるという事です。

今回のドル円の下落は投機的な円買いということもありますが、それ以前にドル安という流れがあり、円に対するドル買い介入だけではやはり限界があったと考えられるでしょう。

介入が開始される兆候

市場に直接介入する前というのは、常にいくつかの兆候が現れます。

まずは口先介入。

これは財務大臣や日本銀行総裁など、為替レートへの介入を示唆する発言をすることで市場をけん制する方法です。

もう1つの方法は、日銀が銀行などに対してレートチェックを実行する方法です。

レートチェックとは、日銀が主要銀行に為替レートを直接聞いてくるというものです。

例えばドル円の下落が止まらず日本の輸出企業に大きな打撃となる恐れがある時など、日銀は銀行のディーリング・ルームに直接「今ドル円レートはいくら?」と聞いてきます。

通常、日銀がレートを聞くということはドル買い介入を行うためのものです。

しかし、実際にはレートだけ聞いてくることで、市場の投機的なドル売りに対し警告を与えようとしています。

このチェックにより市場の警戒感が高まり、一時的にドル円は上昇することになります。

これらの口先介入やレートチェックは市場に脅しをかけているようなものですが、何度もやっていると効果は薄れてしまい、スイスフランと同じような結果になりかねません。

もちろん、実際に介入が入るとドル売りを仕掛けたところは一瞬にして損失が拡大するため、警戒しながら売ることになります。

大抵は、市場の商いが薄くなった時間帯などを狙って売りを仕掛けます。

例えば、介入の入りにくいNY市場が終わって東京市場が始まる時などがそうですし、そのような薄商いで下落した場合の殆どが、窓埋めといってその後値を戻すことになります。

最近の介入の仕方をみると継続して何度も行うことはなく、後は口先介入だけということが多いようです。

実際の介入後に短時間でドル円が上昇する時というのは、殆どが本当の介入ではなく、いわゆるナンチャッテ介入と言われるようなものだけです。

介入が続く期間の売買のポイント

このような場合には殆ど「往って来い」となるため、戻し売りを狙うようにします。

結局、このような動きを繰り返すと目先のショートポジションが切らされるため、更にドル円は売り込みやすくなってしまいます。

ただし、チャートポイントや最安値付近など、介入が入りそうなレベルというのは簡単に抜けません。

そのレベルの手前ではリスクが高くリターンはそれほど望めないため、その手前では一旦ショートカバーを入れて、戻しがあれば再び売りを入れていくといったやり方が無難です。

1995年の夏以降のように、円安の流れが変わろうという時に介入が入るようであれば、本格的な円安の流れができる時です。

トレンドを取りに行く絶好のチャンスだと言えますね。

実際の介入が出る時というのは急激な円高が進んだ時点では入らず、少し時間が経過してからになるパターンがみられます。

2011年3月17日の時には最安値を更新した後の戻しは介入ではなく、自律的な買い戻しでした。

このような急落時は追いかけて売ろうとしてもスプレッドが広いため、タイミングが遅れた時には売るのは危険です。

売れたとしても、その後買い戻し注文がなかなか入らずに、結局損を出すというケースが多くみられます。

介入は震災翌日の3月18日の朝に実施されました。

多分、各国との打ち合わせに時間がかかったためと考えられます。

寧ろこのような1回目の介入が実施された時には、介入の効果は大きいことから少し遅れたとしても一緒に買っていくようにします。

時間をおいて、2回目の介入を行う時も効果は高いでしょう。

しかし、それでも円高が止まらないというような状況でその後も介入が入るようであれば効果は薄れてくるため、寧ろ戻しを待って売りで入る方が良いかもしれません。

もちろん、実際の状況は異なった動きになるかもしれませんので、その状況に合わせた判断が必要です。

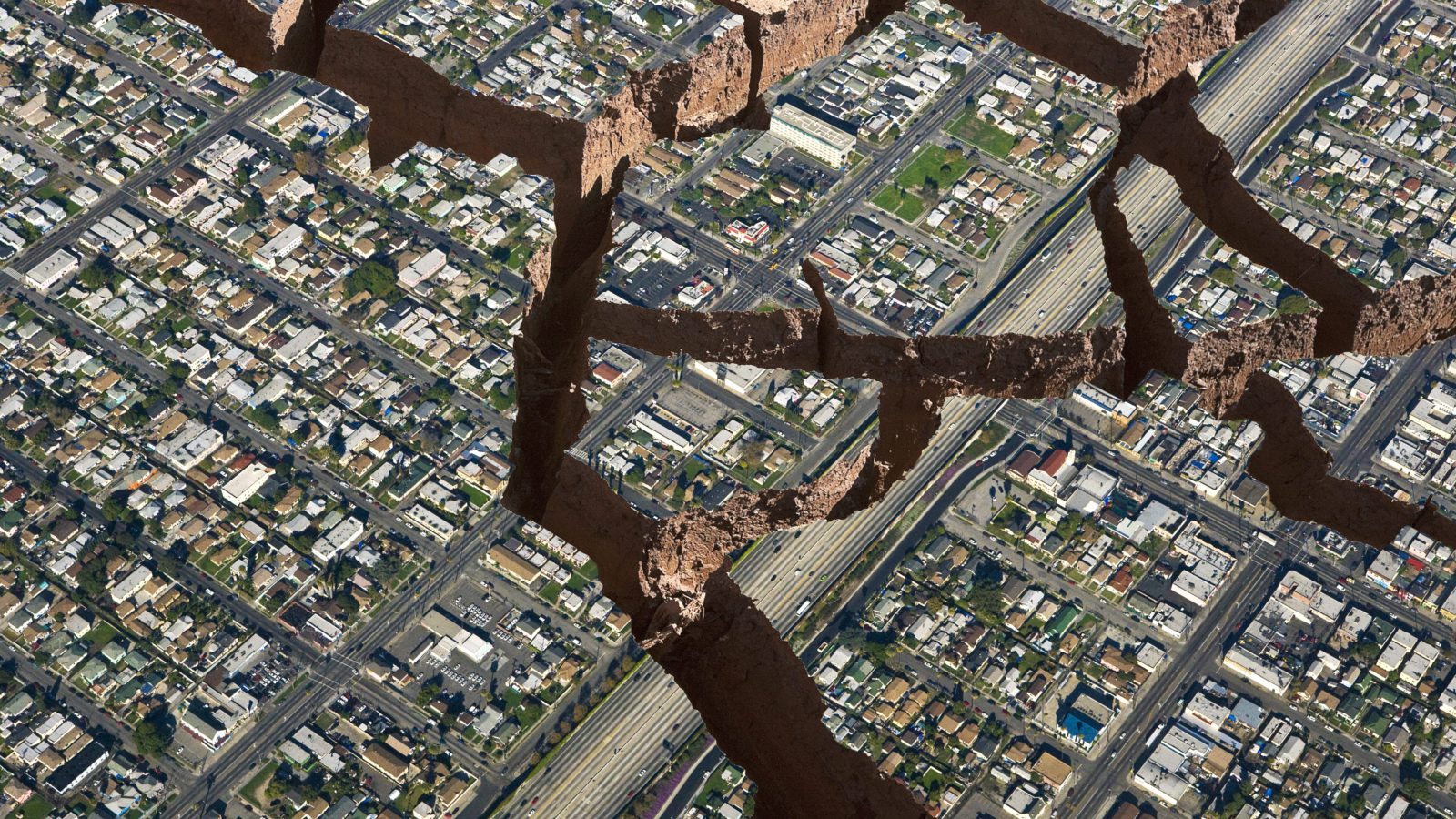

地震などのパニック時の対処法

2011年3月11日、東日本がM9.0という巨大地震に見舞われました。

通常東京で大きな地震が起こると、取りあえず大手銀行は万が一ということもあり、円売りを行うというのが一般的です。

この日東京も大きな揺れと共に、東京市場では円売りが強まりました。

しかし、その日の欧米市場では始めの反応とは反対に、円買いが強まりました。

その理由としては、日本の震災による巨額の保険金支払いに備えて、日本の損害保険会社などが海外の資産を売却するという話が広がったためです。

更に95年の阪神淡路大震災の後も、ドル円が最安値を更新したことを例に出すことでその話の信憑性を高めることになりました。

その後、日本の保険会社からはそのようなドル売りはないと発表されたものの市場のドル売り円買いの勢いは止まらず、6日目の17日にドル円は史上最安値を更新し76円25銭まで下落しました。

結局、このようなパニック状態になると、いかに市場のコンセンサスが大切かということがわかります。

それは、その理由が正しいか正しくないかといったことではなく、市場が納得する話であれば、その方向に動き出すということです。

特に、震災直後にドルが買われたことで、その事実からも当然これだけの被害を受けた国の通貨が買われるはずがないという意識が残ったはずです。

そのため、買い下がったドルロングの損切りを巻き込みながら下落スピードが加速していき、最後は市場最安値を超えた79円ミドル付近の損切りをつけながら、セリングクライマックスを迎えることになりました。

このセリングクライマックスという言葉は、最後の断末魔の叫び声を出しながら売られるという意味で、英語で使われるものです。

そのような状況になると、その間の流動性は極端に少なくなることからプライスのスプレッドはかなり広くなります。

そのため、あまり追いかけて売ろうとすると結果的に大底で売ったりすることもあり、注意が必要です。

もし、最初からドル売りポジションであるならば、プライスがワイドになったとしても出たプライスを躊躇せずに買い戻すことが肝心です。

こんな時に欲を張りすぎると痛い目にあいますし、このような大震災などのパニック状態は、本来それほど長く続きません。

パニックが収まれば買い戻される

この震災の前月には、ニュージーランドのクライストチャーチでもやはり巨大地震が発生しましたが、この時ニュージランドドルは0.7640から0.75ドル付近まで数時間かけて急落しました。

一般的に大災害などが起こった場合、米国の911テロの時もそうですが自国の通貨がパニック的に売られ、その後数時間で殆ど終了してしまうことが多いものです。

この時もドル円は3円ほど下落しました。

その後も何日かドル安が進みましたが、パニックが収まれば再び買い戻しが入ります。

今回の日本の大震災で円が買われるというのは不自然ではありますが、これがパニック時の人の心理であり、投機筋はそれを利用して攻めてきます。

あえて意地を張っても、その流れに逆らおうとすれば大怪我をしかねません。

寧ろ、パニック後の戻しを狙うというのも作戦として考えておくのも良いでしょう。

購買力平価と実際のレートのギャップについて

ビックマック指数とは?

購買力を示す有名な指数として、イギリスの経済誌「エコノミスト」が公表している「ビッグマック指数」があげられます。

ほぼ世界中で同じものが食べられているマクドナルドのビッグマックの価格を比較して、各国の経済力を測ろうとするものです。

例えばビッグマックの価格が日本で200円、米国で1ドルとすれば、1ドル=200円が平価ということになります。

しかし、実際のドル円レートが1ドル=100円で推移しているとすれば、購買力平価から比較すると円がドルに対して強過ぎるということになります。

これは日米の物価の違いが影響していることから、インフレ率の高い国の通貨価値が下がったことが原因と考えられます。

要するにインフレ率の高い国の通貨は下落するということになります。

実際のレートはどうなっているか

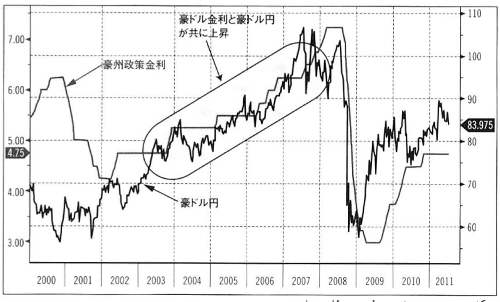

例えば豪州と日本の違いを比べてみると、高金利通貨の豪州ではインフレ率が高いため自国の金利を引き上げてインフレを抑えようとします。

日本は逆にデフレ脱却のため低金利政策を長期間続けています。

購買力平価説から言えば、豪ドルは円に対して安くならなければいけません。

しかし実際には2000年以降の豪ドル円のチャートを見ると、豪ドルは円に対して2008年のリーマンショックの直前まで一貫して上昇しています。

この時は高金利通貨の豪ドルを買って、低金利通貨の円を売る円キャリートレードが盛んに行われていた時でした。

結局この間に豪ドルは円よりもインフレ率が高いことから、売りで攻めていれば悲惨な結果に終わったことになります。

ところがリーマンショックにより豪ドル円は急落し、この時やっと購買力平価に近づいたことになります。

実際には購買力平価と実際のレートが一致するということは滅多にみられません。

しかし通貨の偏りが大きくなれば政治的な関係はあるものの、いずれは自由貿易の促進や規制の撤廃により均衡を保とうとして、購買力平価のレベルへと近づこうとするものなのです。

【PR】FXを完全自動で攻略したい方はこちら。

さて、本日はここまでです。

続きは次回にさせて頂きます。

最後になりますが、当ブログに関するお問い合わせは、サイドバーに設置したメールリンクからお願い致します。

必ず24時間以内に返信させて頂きますので、いつでもお気軽にどうぞ。

現役インフォプレナー「Jill」

コメント