こんにちは。現役インフォプレナーのジルです。

これまでのFX考察は以下からご覧ください。

※本記事に記載しているのは、あくまで私が行ってきたFX戦略の「一部」であり、「一つの考え方」になっていますので、あくまで参考のためにご参照ください。なお、当情報の影響で万が一あなたの投資活動で損害が発生したとしても、一切責任は負いかねることをご了承ください。

テクニカル指標を使いこなす

テクニカル分析の仕組を理解する

何もないよりはマシ

もともと、テクニカル分析は漠然としたガイドにすぎず、例えば暗闇の中を歩いたときに、過去のデータから踏まえてこの先には落とし穴があるかもしれないし、もしかしたら出口があるのかもしれない、といった程度のものです。

従ってテクニカル指標は、何もないよりはましな物だと考える方がいいでしょう。

ただし、分析の精度がどれほど正確であるかを知っていれば、心の準備が違ってきます。

そのためには、お気に入りの分析方法を2つまたは3つ見つけて、徹底的に使いこなすことです。

たとえばボリンジャーバンドは、移動平均の周りの標準偏差を使用して上下に描かれたバンドです。

データが正規分布していると仮定すると、交換レートは±シグマの帯域では68%、±2シグマの帯域では95%の確率で相場が動くというものです。

しかしバンドの手前で逆張りした際、実際にどれだけ勝つことができるかは別の話になります。

それこそバンドの手前で逆張りポジションで入ったとしても、5%の確立で勝てるということではありません。

それどころか、その近辺に近づいているということは、流れやトレンドが変化し始めていることを意味しているのかもしれません。

とはいえ、そのレベルからの復帰が確率的に高いことは事実です。

したがって分析方法の精度を知ることで、その時の分析の信頼度が違ってくるのです。

たとえば1シグマよりも手前でポジションを作る場合、その勝率が低いと思う場合は取引金額を減らしてみるとか、そのレベルを抜けたら即座に損切りを行うというように前もって考えることができます。

また、2シグマの60%から70%が経験則から跳ね返ると仮定すると、そのレベルで再びポジションを作ることも可能になります。

テクニカル分析の精度は、通貨、期間、およびパラメーター(測定期間)によって異なるものです。

お気に入りのテクニカル分析を見つけて徹底的に使いこなせば、その精度がどれほどなのか自ずと理解できるでしょう。

そして、いかにこれらの分析の確率が低いかを知った上で使う方が、勝てる確率を高めることになります。

移動平均線はテクニカル分析の基本です

移動平均線の構造

移動平均線は、過去数日間の終値を足していき、その日数で割ったものをグラフに点をつけます。

そして、日付が変わるごとに最も古い終値を新たな終値と入れ替えて点をつけていき、それを結んだ線が単純移動平均線(MA)となります。

通常短期・中期・長期の3つの移動平均線をグラフに表し、実勢レートと比較しながら見ていきます。

移動平均線は、通常は短期と長期の2本を使います。

移動平均線は平均する期間が長いほど(長期移動平均線)、実勢レートの変動よりも遅れてゆっくりと動き、平均期間が短くなるほど(短期移動平均線)、実勢レートの動きに近づいていきます。

したがって、実勢レートが上昇中の時は移動平均線がその下に位置し、実勢レートが下降中にはその上に位置します。

長期線は実勢レートが大きく動いても短期的な動きにはあまり影響されないことから、突然方向が変化した時などは役に立ちません。

それに対し、短期線は実勢レートの動きに近づくため変化が起こった時には速やかに反応するものの、それだけ変動が激しくなるため、騙しも多くなります。

そこでこの長期と短期の移動平均線を組み合わせることで、お互いにその短所を補うようにします。

また、長期と短期との中間に中期移動平均線を加えた3本で見ていくと、より一層判断を明確にすることができるようになります。

平均期間の取り方

平均期間は一般的に、日足チャートの場合、短期線では21日、中期線では90日(または100日)、長期線では180日(または200日)を使用します

期間を決める上では、取り引きする通貨ペアや5分足、時間足、週足、月足など使うチャートから、それぞれ期間の取り方を自分で色々と変えてみることは大切です。

ただ、市場で多くの人が使っている一般的な期間を使って見ていくことが基本です。

たくさんの人が使うということは、その動きが市場を動かすことが多いためです。

長期線と短期線の使い方

基本的には長期移動平均線のトレンドに沿ってポジションを持ちますが、長期線はあくまで漠然と頭に流れのイメージをおくだけで、実際の売買は短期線と実勢レートを中心に行います。

中期線も長期線と同様にイメージとして捉えていきますが、長期線よりも短期線により近いため、短期売買の時の指針として使います。

短期線は市場の流れが変わったことをいち早く教えてくれます。

一時的な実勢レートの変動で短期線は動いてしまうため、テクニカル以外の動きも注意して見ていかないと騙しにあうことになります。

その点、期間を5日など超短期にすると実勢と変わらないような動きをしてしまうので、7日というのは適当な期間と言えます。

ただ、それでも騙しの動きは起こります。

一旦、ボジションを切っても長期トレンドに戻ってくるとみれば、すぐにポジションを立て直すことも大切です。

長期的な利益を狙う時は、細かい損切りは最初から覚悟しておくと良いでしょう。

【PR】FXを完全自動で攻略したい方はこちら。

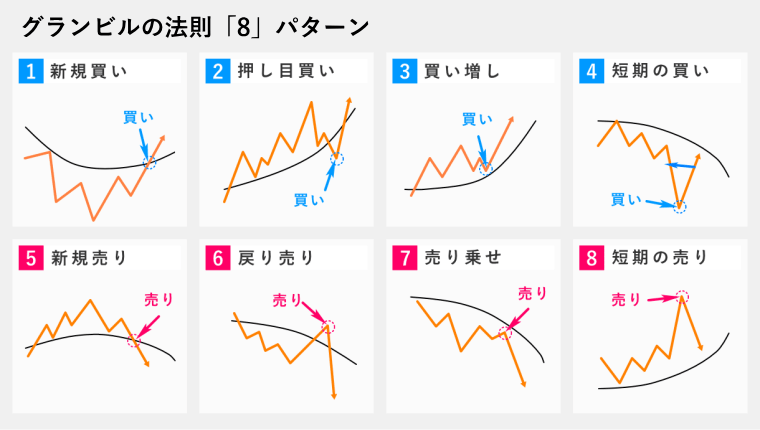

グランビルの法則はポジションメイクの基本

買いのサイン

1:下降から横ばい、そして上昇に転じつつある移動平均線を実勢レートが下から上に抜いて上昇に転じた時は買いのサイン。流れが転換するとみて、買いポジションをつくるタイミングです。移動平均線の角度の変わり目に注目します。

2:上昇中の移動平均線を実勢レートが上から下に一旦割り込んだ後、すぐに反発して再び上回った時は買いサイン。実勢レートが移動平均線を割り込んだとしても、移動平均線の角度が上向きで変わらない時には寧ろ押し目買いのタイミングとみます。

3:上昇中の移動平均線に実勢レートが上から近づいていき、ラインを割り込まずに手前で反転上昇した時は買いのサイン。

4:下降中の移動平均線から実勢レートが急激に下に大きくかけ離れた時(乖離した時)には、自律的に移動平均線の方へ戻ろうとするので買いのサイン。

売りのサイン

1:上昇から横ばい、そして下降に転じつつある移動平均線を実勢レートが上から下に抜いた時は、売りのサイン。流れが転換するとみて、売りポジションをつくるタイミングです。移動平均線の角度の変わり目に注目します。

2:下降中の移動平均線を実勢レートが一旦下から上に抜いた後、すぐに反落して再び下回った時は売りのサイン。実勢レートが移動平均線を上に抜いたとしても、移動平均線の下向きの角度が変わらない時には寧ろ戻り目売りのタイミングとみます。

3:下降中の移動平均線に実勢レートが下から近づいていき、ラインを上回らずに手前で下降する時は、売りのサイン。

4:上昇中の移動平均線から実勢レートが急激に上に大きくかけ離れた時(乖離した時)には、自律的に移動平均線の方へ戻ろうとするので売りのサイン。

なお、このグランビルの法則にも騙しがつきものです。

騙しを減らすには、移動平均線の向きや角度なども注意して見ながら判断します。

ゴールデンクロスとデッドクロスは先読みで

GCやDCではタイミングが遅すぎることが多い

2本の線がクロスする前に、既に市場の動きはある程度見えてくるものです。

ドル円の日足チャートを見ても、200日線に21日線がクロスする時には線の向きやその角度などから、その前に予想がつくもので、実際にクロスした時点では既に流れが変わっていることが殆どと言って良いでしょう。

ただ、下の図では200日線よりも、90日線と21日線のペアが比較的早く転換サインが現われています。

GCやDCにも騙しはつきもの

単にクロスしただけで判断すると、買った途端に下がったり売った途端に上がったりと、騙しにあうことになります。

上の図の例では、売り買いの後で成功した箇所に○印、失敗した箇所に×印を付けています。

この例では比較的成功した箇所もありますが、サインと全く逆の動きをしているケースもあります。

騙しを減らすには、長短の移動平均線の組み合わせを変えてみて、過去のチャートと照らし合わせて結果を見てみると良いでしょう。

また、グランビルの法則と同様に、長短の移動平均線の向きや角度、それまでの動き、実勢レートの動きと勢いなどから併せて判断することが必要です。

そして、クロスすると予想された時点で、ポジションの整理をしておくことが大切です。

ボリンジャーバンドは逆張りで使う

ボリンジャーバンドの仕組み

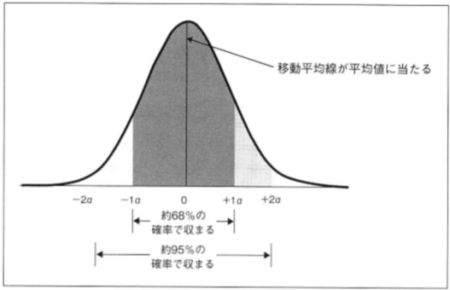

標準偏差とは、データを多く集めてどの程度ばらつきがあるかをみるもので、シグマ(σ)という記号で表します。

この値が大きいほどデータのばらつきがあることになります。

また、個々のデータの分布をグラフに表した時、平均を挟んで左右対称の釣鐘状に分布している時の理想的な形が正規分布と呼ばれるものです。

ボリンジャーバンドは為替レートの分布がこの正規分布であることを前提として、平均値である移動平均線を挟んで±1σと±2σの計4本のバンドを引き、将来の為替レートの取り得る値を統計的な確率から予測する指標ということになります。

移動平均線に近い±1シグマの場合は、68%の確率でその範囲にレートが収まります。

その外側に位置する±2シグマの場合は、95%の非常に高い確率でその範囲に収まることになります。

移動平均線のパラメータをどうするか

移動平均線の期間は短くなるほど早く反応することから、線もギザギザになり、それだけ騙しが増えてきます。

反対に期間を長くするほどなだらかな曲線になり騙しは減少しますが、変化に対して反応は遅くなります。

この指標を考え出したジョン・ボリンジャーは日足で25日線を使用していることから、この数値が一般的です。

多くの人が同じ数値を使えばそれだけ信頼は高まることになります。

ボリンジャーバンドの見方と使い方

通常は2シグマのバンドを見ながら取引を行います

+2シグマのバンドを超えていく確率は統計的には5%に過ぎませんから、その手前で逆張りを張ってもやられる確率は5%しかないということになります。

なぜ逆張りをするかと言えば、その範囲で収まらない場合は寧ろ反対に動きが始まったと考えることができるため、バンドを抜けたところでは寧ろ順張りで攻めることになります。

相場の状況を見ながら、1シグマ付近で逆張りで入ることもありますが稀です。

2シグマから移動平均線に戻り始める時の利食いのレベルは移動平均線ですが、その手前の1シグマがサポートやレジスタンスになることもよくみられます。

もし、2シグマのバンドを突き抜けた場合には相場に何らかの変化が生じたことになり、寧ろレンジではなくトレンドに入る時になります。

ただし、1度だけ突き抜けてすぐに戻る騙しもよくこのバンドにはみられます。

少なくとも3回続けて抜けたのを確認した方が確実ではありますが、その勢い次第では2回目でもそのトレンドに乗ることはあります。

実勢レートはその後2シグマのバンドに沿って上昇、あるいは下降を続けていきます。

この動きをバンドウォークと呼びます。

その時も1シグマがサポートやレジスタンスになることが多くみられることから参考にしましょう。

バンドの幅が大きくなるほどボラティリティが高い

ボリンジャーバンドは、そのバンド幅にも特徴が現れます。

幅は相場のボラティリティー(変動率)を表します。

値動きが激しくなれば移動平均線からのばらつきが大きくなるため、バンド幅は拡大します。

拡大している時には上下どちらかに大きく振れたことを表し、その後も激しい動きが続くことが多くみられます。

特徴は寧ろ値幅が狭くなった時です。

静かな値動きが続くほど値幅は狭くなりますが、このような時こそ相場が大きく動き始める前触れで、要注意です。

レンジ相場での逆張りに効果を発揮

レンジ相場では上限や下限で反転してから順張りでポジションを持つことが多く、そうなると最終的にポジションを持つタイミングが遅れて、少ない値幅しか得られないといったことが生じます。

しかし、ボリンジャーバンドを使うと比較的安心して逆張りをすることができるため、確実にポジションを持つことで値幅も稼ぐことができるテクニカル指標の1つです。

【PR】FXを完全自動で攻略したい方はこちら。

さて、本日はここまでです。

続きは次回にさせて頂きます。

最後になりますが、当ブログに関するお問い合わせは、サイドバーに設置したメールリンクからお願い致します。

必ず24時間以内に返信させて頂きますので、いつでもお気軽にどうぞ。

現役インフォプレナー「Jill」

コメント