こんにちは。現役インフォプレナーのジルです。

これまでのFX考察は以下からご覧ください。

※本記事に記載しているのは、あくまで私が行ってきたFX戦略の「一部」であり、「一つの考え方」になっていますので、あくまで参考のためにご参照ください。なお、当情報の影響で万が一あなたの投資活動で損害が発生したとしても、一切責任は負いかねることをご了承ください。。

テクニカル分析の様々な指標

「サポート」と「レジスタンス」

サポートは下降トレンドが続くか、レジスタンスは上昇トレンドが続くか判断できる

「サポート」とは、為替レートの下落を止める可能性が高い水準で、為替レートの上昇トレンドを支えている領域を意味します。

サポートをつないだ線は、サポートラインもしくは日本語訳で、「支持線」と呼ばれます。

一方、「レジスタンス」とは、サポートとは対照的に、上昇を止める可能性が高い水準であり、為替レートの上昇トレンドを抑制し、下降トレンドを主導する水準です。

レジスタンスを結ぶ線は、レジスタンスラインまたは「抵抗線」と呼ばれます。

為替レートが下がっても下降トレンドが続くかどうか、上昇トレンドが続くかどうかなど、外国為替取引においてサポートとレジスタンスを意識することは非常に重要です。

為替レートがサポートまたはレジスタンスを超えて移動した場合は、一般的に過去のトレンドが崩壊し、新しいトレンドが発生したと見なされます。

また、一度サポートとレジスタンスを超えてしまうと、サポートがレジスタンスになり、レジスタンスがサポートになることがあります。

たとえば、為替レートがサポートを下回った場合、その後上昇してもサポートまでには到達できず、レートが戻ってこない可能性があるのです。

これは、買いポジションを持っていた市場参加者が、為替レートがサポートを下回る水準まで下がり、サポート水準に戻るのを待つ前に損切りを行ったためです。

損切りとは、投資家が損失を抱えている状態で保有している株式等を売却して損失を確定させることをいいます。ロスカット、ストップロスとも呼ばれます。購入した株式の価格が下落して、その後の回復が見込めないと判断できるケースでは、損切りが有効と考えられます。そのまま保有し続けた場合、さらに株価が下落して損失額が膨らむ可能性もあるため、損切りをして損失額を確定させることで、それ以上損失が膨らまないようにすることができます。なお、利益が出ている株式等を売却して利益を確定させることを「利食い(りぐい)」「利確(りかく)」といいます。

※引用:https://www.smbcnikko.co.jp/terms/japan/so/J0295.html

この場合、以前のサポートは現在のレジスタンスになります。

また、為替レートがレジスタンスを超えて上昇した場合、売りのポジションを完全に解消していない市場参加者が、為替レートが下降するのを待ってレジスタンスの水準まで下がったところで残りのポジションを損切りすることもあります。

この場合、先ほどの場合とは対照的に、以前のレジスタンスが現在のサポートとなります。

サポートやレジスタンス付近を中心に取引が繰り返される

多くの市場参加者は、このサポート(支持線)とレジスタンス(抵抗線)を念頭に置いて売買を行います。

買う場合は、サポートにレートが近づいたら買い、レートが上昇すればそのままポジションを継続して、レートがサポートを下回ったらすぐに損切りを行います。

逆に売りポジションを持っているならば、サポートの手前で利食いを行うケースもあるでしょう。

このように、サポートとレジスタンス付近を中心に取引が繰り返されるため、おおよその動きが予測されます。

ちなみにサポートとレジスタンスを見つけるには、トレンドラインを使う方法と、以前の高値と安値を使う方法があります。

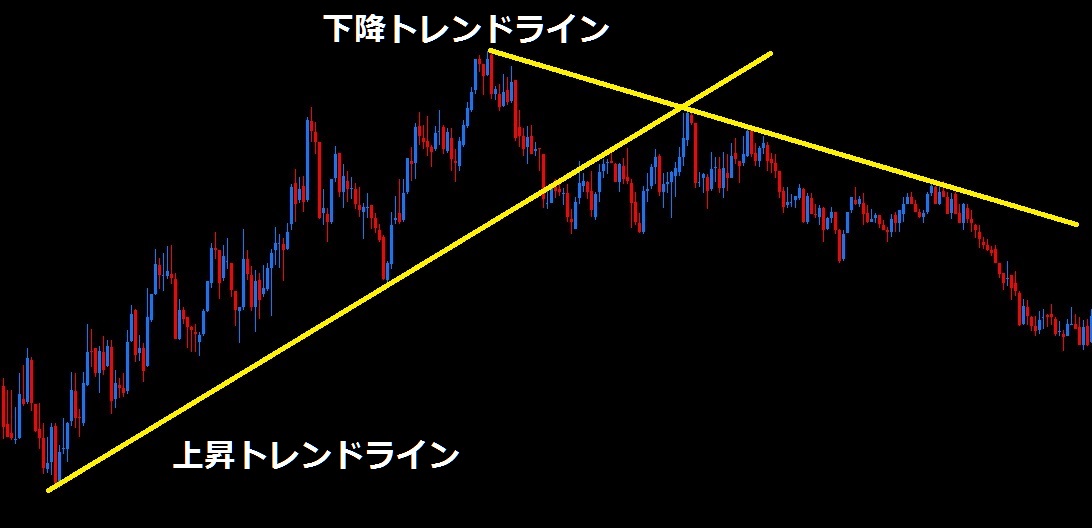

まずはトレンドラインを使う方法ですが、過去の動きにおける安値と安値、高値と高値を結ぶ線を引きます。

このように描かれた線がトレンドラインです。

トレンドラインはその後も続く予測を立てることができます。

安値と安値を結んだトレンドライン近くで今後の安値もそのあたりとなり、高値と高値を結ぶトレンドラインの近くでは引き続き高値になると考えられます。

したがって、安値と安値を結ぶ線がサポートとなり、高値と高値を結ぶ線がレジスタンスとなるわけです。

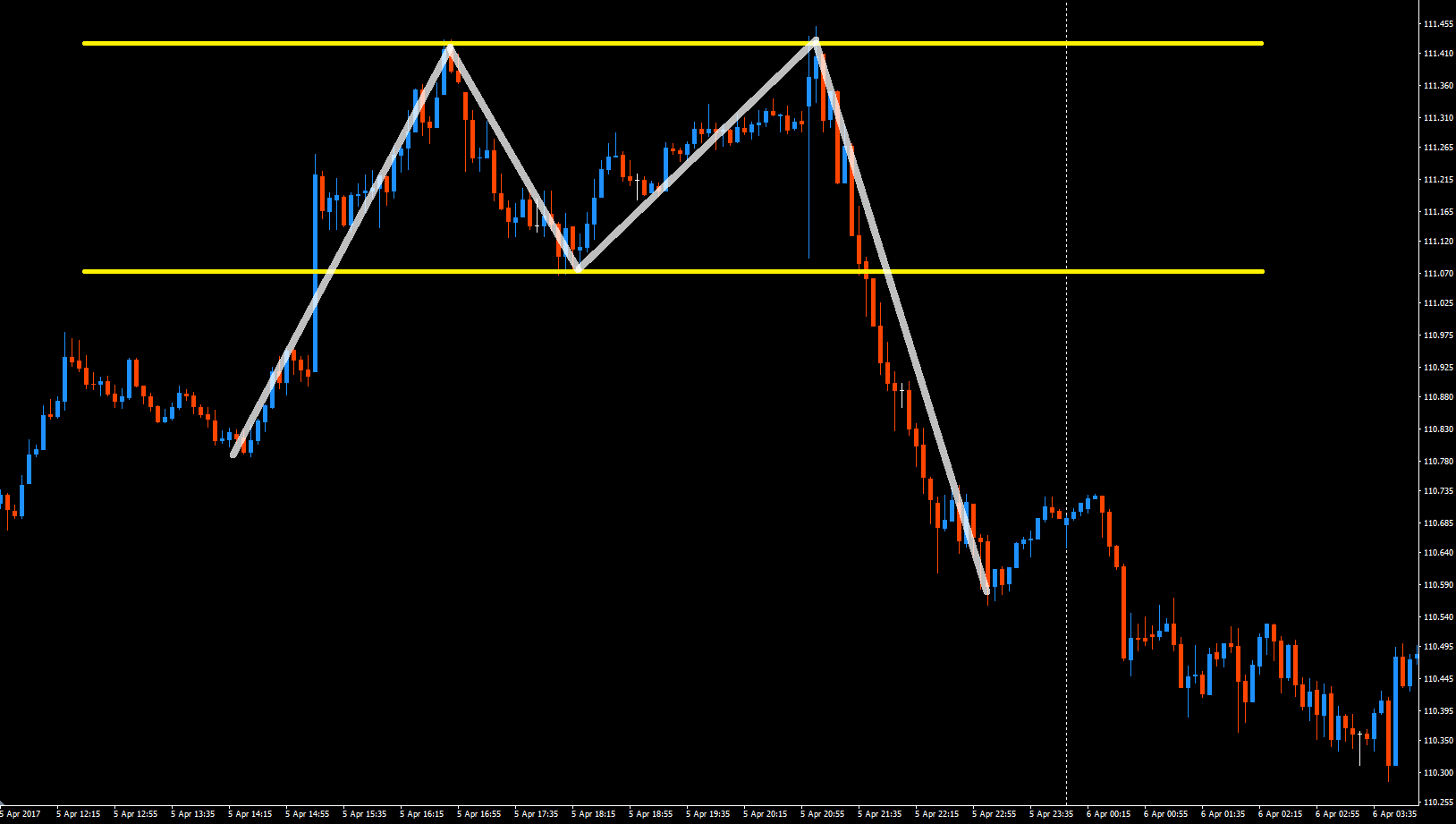

続いて以前の高値と安値を使う方法は、過去の高値と安値をレジスタンスとサポートと見なす考え方です。

例えば、

「相場が再び以前の高値まで上昇したとしても、それ以上上昇することは期待できない」

「相場が再び以前の安値まで下落したとしても、それ以上落ち込むことは期待できない」

と予測するのです。

前回高値や安値になったということは、「上昇や下降を止める大口の注文があった」「ファンダメンタル的にその水準あたりが上昇・下降の限界だった」等、さまざまな可能性があります。

トレンドライン分析であろうと以前の高値・安値であろうと、それぞれのポイントを超えていれば新しいトレンドが形成されつつあると判断し、サポートを下回ると売り、レジスタンスを上回ると買いが多くなるでしょう。

新規売買だけでなく、サポートとレジスタンスが有効であると判断され、手前で売り買いした投資家の損切りの動きが加わり、ポイントを抜けた後の動きが加速することもあります。

「サポート」と「レジスタンス」まとめ

一般的には、サポートとレジスタンスは短期チャートよりも長期チャートの方が重要になります。

「トレンド系分析」と「オシレータ系分析」

一般的に中長期的には「トレンド分析」、短期予測には「オシレータ分析」を使う

チャートの分析による為替レートの予測は「テクニカル分析」と呼ばれます。

チャートというのは過去のレートを表すものです。

したがってテクニカル分析を行うということは、過去の相場変動から現在のトレンドを確認し、将来の状況を予測することだと言えます。

そしてテクニカル分析には、大きく分けて「トレンド系」と「オシレータ系」の2つに分けられます。

※↓↓でも解説しています。

「トレンド系」は全体のトレンドを把握しようとする試みです。

為替レートが上昇(下降)すると、トレンド系の分析指標も、それに合わせるように上昇(下降)します。

トレンド系の分析指標としては、「移動平均線」、「ボリンジャーバンド」などがありますが、移動平均線はトレンド系分析の代表として特によく知られています。

「オシレータ系」は、変化の大きさを表し、為替レートの変化の範囲が大きいほど、オレータ系の分析指標も大きくなります。

一般的に、為替レートをはじめとした市場(株式市場など)は変化しながら相場を形成していますが、変動幅はある程度一定であると考えられています。

したがって、為替レートの変動率が極端に大きい場合、すなわち、オシレータ系の解析指標の値が極端に大きくなった場合には、為替レートの変化は行き過ぎであると判断でき、為替取引のタイミングを考えるのに役立ちます。

一般的に、トレンド分析は中長期的に使用され、オシレータ系分析は短期的な予測によく使用されます。

市場の状況は基本的にトレンドに従うことから、オシレータ系分析はトレンド系分析の2次的指標であるとも言われます。

ですので市場に明確なトレンドがある場合はトレンド系の分析が有効ですし、逆に、トレンドがなく横ばいのトレンドである場合は、オシレータ系の分析が有効です。

「テクニカル分析」の分析パターン

「移動平均線」

「移動平均線」は、レートの動きに遅れる性質がある

「移動平均線」は、過去一定期間の相場変動の平均値を組み合わせた線です。

その単純な仕組みからトレンド分析の原型と考えられており、多くの投資家によって使用される人気のある分析指標であると言われています。

移動平均線を分析すると、日々の不規則な変動を平均化し、現在のレート水準と移動平均線との差(乖離)、および異なる期間の移動平均線の比較などから、今後の為替レートの動きを予測することが可能となります。

移動平均線の目的は、トレンドの発展を追跡することです。

上記に解説したトレンドラインの場合は、線が引かれるポイントは作成者によって異なります。

しかし、移動平均は機械的な計算を使用して表示されるので、自分の意図などの感覚的な部分を取り除きながら、現在のトレンドの方向と変化を確認することが可能です。

表示する際のポイント

移動平均線を作成する際の重要なポイントは、「どの期間を平均化するか」というものです。

5日や8日といった比較的短い期間ですと短期のトレンド、20日から50日の移動平均線だと中期的なトレンド、5日以上の長期移動平均線では長期的なトレンドを確認できます。

ちなみに移動平均の一般的な期間は、短期で5日、8日、10日で、中期的だと20日、21日、25日、50日、長期で89日、90日、100日でしょうか。

もっと長い期間ですと200日というのもあります。

しかし、移動平均線はどの期間が正解というものはありません。

たとえば、短期の取引をするのか長期の取引をするのかなど、取引スタイルに応じて、お気に入りの期間で移動平均線を作成するのがいいでしょう。※一般的に、短期、中期、長期のそれぞれの移動平均線を引いて、市場の動向を確認します。

また、一定期間の方向性を知ることに加えて、移動平均線もトレンド変換のためのシグナルとして使用することができます。

例えば、終値で移動平均を下回る場合は売却のサインとして、それを超える場合は売いのサインとして使用する方法です。

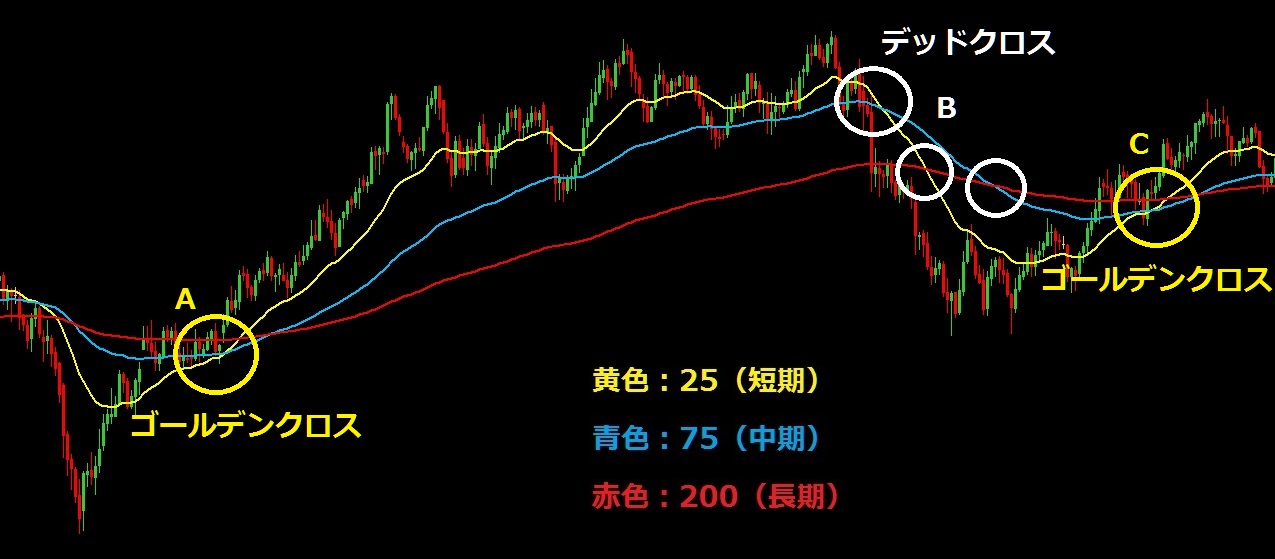

加えて、複数の移動平均線を組み合わせ、短期の移動平均線が長期の移動平均線を超える場合は買いのサイン(ゴールデンクロス)、長期の移動平均を下回る場合は売りのサイン(デッドクロス)と判断して使用する方法もあります。

しかし短期の移動平均線を使用すると、「だまし」と呼ばれる偽の売買サインにつながることがよくあります。

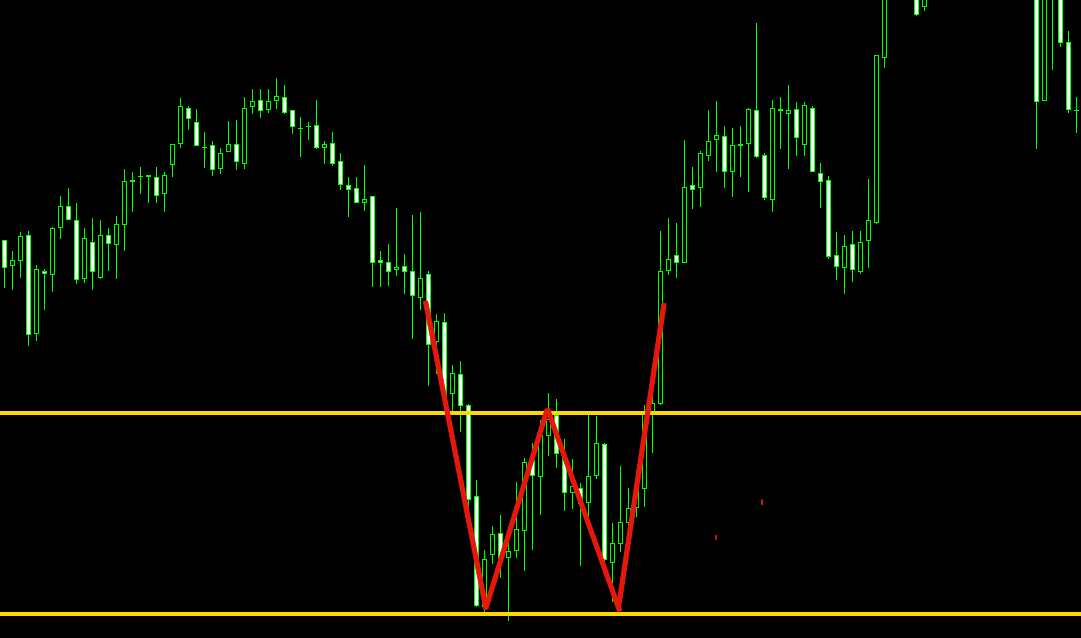

※急速な下落後、すぐに上昇に転じている。(売りのサインと見せかけた「だまし」の例)↓↓

一方、長期移動平均を使用すると、反応が遅くなりすぎる可能性があります。

「MACD」

低水準から上昇に転じると買いシグナル、反対は売りシグナル

MACDは、「MovingAverageConvergenceDivergenceTradingMethod」の略語で、「移動平均線収束/拡散取引方法」を意味します。

一般的に 「マックディー」と呼ばれています。

「移動平均」という語が含まれていますが、上記で説明した移動平均線とは異なり、「指数平滑平均」というものを使用します。

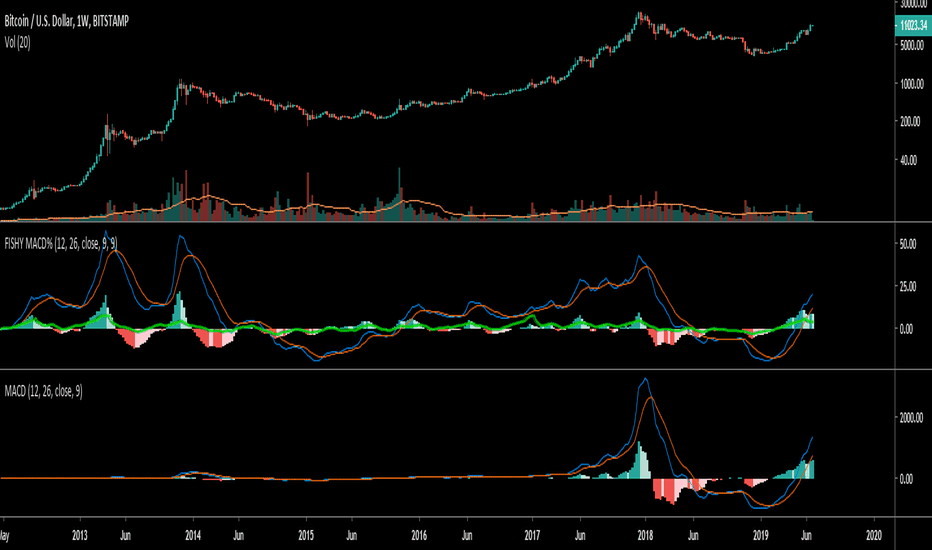

簡単に言えば、2つの異なる期間(通常12日と26日)の指数移動平均の差を計算したものです。

移動平均線はトレンドの動きを追って、現在のトレンドの方向性と推移を確認することを目的としたトレンド系の分析方法ですが、MACDは「買われ過ぎ」と「売られ過ぎ」の市場価格に焦点を当てており、相場の転換点などを事前に特定しようとするオシレータ系の分析方法です。

例えば、周期の異なる2つの移動平均線の差(乖離率)や方向を比較することにより、「これまでの動きに対する最新の動きは?」という事に対して、「最近の動きは売られ過ぎか、買われすぎか」を判断します。

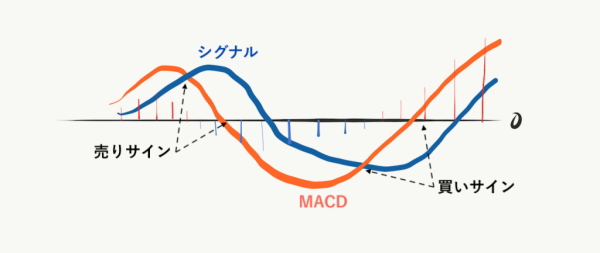

また、MACDを平均化した線を「シグナル」と呼びます。

これは、売られ過ぎや買われ過ぎの場合の売買ポイントを明確にしようとしたものです。

MACDでは2つの異なる期間が使用されますが、5日と20日、12日と26日のペアでMAC Dを計算するのが一般的です。※ただし、これも移動平均線と同様、さまざまなことを自分で試して最も適切な期間を選択することをお勧めします。

MACDを使用して売買のタイミングを決定するには、MACDをさらに移動平均化したものを使用します。

MACDの平均化には通常9日の期間が使用されます。

期間が9日より短いと取引のタイミングが増え、9日より長いと取引のタイミングが遅くなる傾向があります。

MACDのシグナルでは、低水準から上昇する方向に転じると買い、高水準から転落する方向に転じると売りのサインであると考えられています。

シグナルとMACD自体と比較し、MACDが下から上にシグナルを突き刺す点を買いのサインと見なし、逆にMACDが上から下にシグナルを突き刺す点を売りのサインと見なすのが一般的です。

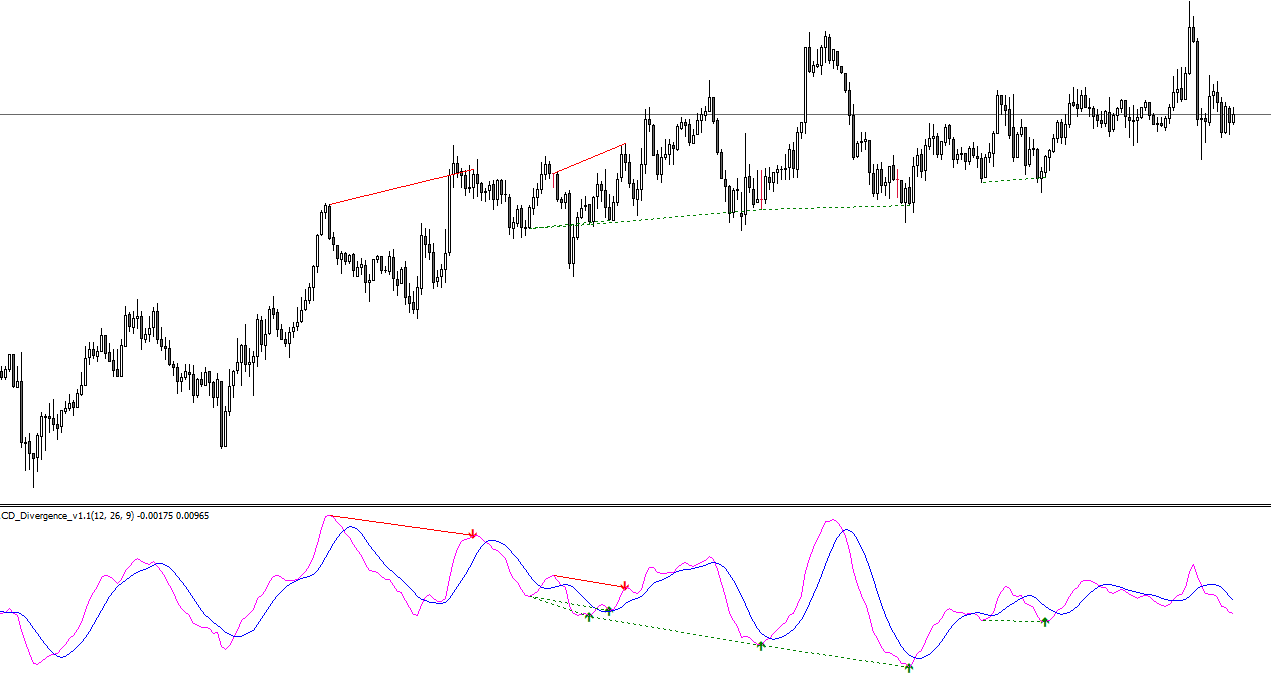

また、為替レートは上昇していますが、MACDとシグナルは低下する可能性もあります。

この現象を「ダイバージェンス」と呼び、売りを示すサインと考えられています。

逆に、為替レートが低下している間にMACDまたはシグナルが上昇した場合、「コンバージェンス」と言って買いを示すサインと考えられています。

さて、本日はここまでです。

続きは次回にさせて頂きます。

最後になりますが、当ブログに関するお問い合わせは、サイドバーに設置したメールリンクからお願い致します。

必ず24時間以内に返信させて頂きますので、いつでもお気軽にどうぞ。

現役インフォプレナー「Jill」

コメント